Ustawa budżetowa na 2025 rok potwierdza koniec Ograniczonego przedstawicielstwa podatkowego dla importu w ramach Reżimu celnego 42 00, używanego w szczególności przez firmy spoza Europy, w tym brytyjskie. To zniesienie wejdzie w życie 31 grudnia 2025 roku, dając zainteresowanym firmom kilka miesięcy na dostosowanie się.

Koniec Ograniczonego przedstawicielstwa podatkowego: co mówi prawo?

Ustawa budżetowa na 2025 rok uchyliła reżim Ograniczonego przedstawicielstwa podatkowego przewidziany w artykule 289 A III Ogólnego Kodeksu Podatkowego (CGI).

Konkretnie, zarejestrowani przedstawiciele celni nie są już upoważnieni do używania własnego numeru VAT w celu działania jako ograniczeni przedstawiciele podatkowi w ramach importu realizowanego w Reżimie celnym 42 00, w imieniu firm nieposiadających siedziby w Unii Europejskiej.

To zniesienie zmusza zatem firmy spoza Europy do:

- zarejestrowania się na VAT we Francji;

- samoodzielnego składania deklaracji VAT.

Nowy reżim pełnomocnika podatkowego wprowadzony w artykule 289 A bis CGI nie obejmuje importu w ramach Reżimu 42, więc nie stanowi alternatywy dla tych operacji.

Bezpośrednie konsekwencje dla firm spoza Europy

- Będą musiały teraz uzyskać indywidualny numer VAT we Francji i samodzielnie składać deklaracje VAT.

- Nowy reżim pełnomocnika podatkowego (artykuł 289A bis) nie obejmuje importu realizowanego w Reżimie 42 00.

Firmy brytyjskie i inne przedsiębiorstwa nieposiadające siedziby w Unii Europejskiej muszą zatem przewidzieć ten obowiązek i zarejestrować się na VAT we Francji przed 31 grudnia 2025 roku, aby kontynuować import przy użyciu Incoterm DDP.

Przypomnienie: jak działał Reżim 42 z Ograniczonym przedstawicielstwem podatkowym?

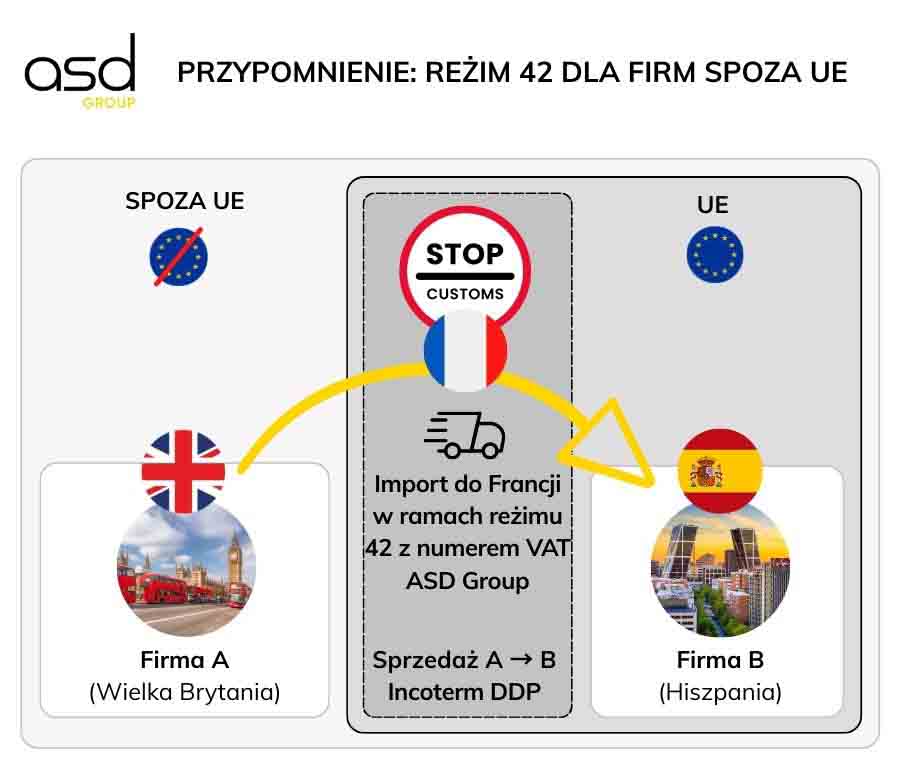

Weźmy konkretny przykład:

Firma brytyjska sprzedaje towary firmie hiszpańskiej na warunkach Incoterm DDP. Towary są odprawiane celnie we Francji, gdzie firma brytyjska jest oficjalnym importerem. Następnie są one natychmiast wysyłane do hiszpańskiego klienta podlegającego opodatkowaniu.

Warunki skorzystania ze zwolnienia z VAT przy imporcie

Aby import do Francji był zwolniony z VAT, należy spełnić kilka warunków:

- Towary wysyłane do innego państwa członkowskiego (np. Hiszpanii) muszą być tymi importowanymi do Francji w ramach Reżimu 42 00.

- Oficjalnym importerem we Francji musi być ten, kto dokonał sprzedaży (np. firma brytyjska).

- Wysyłka wewnątrzunijna musi być bezpośrednio następująca po imporcie (maksymalnie 48 godzin w praktyce).

- Importer musi dostarczyć służbie celnej dowód transportu wewnątrzunijnego (np. do Hiszpanii).

Rola ograniczonego przedstawiciela podatkowego

Do 31 grudnia 2025 roku firma brytyjska może wyznaczyć ograniczonego przedstawiciela podatkowego, takiego jak ASD Group, który używa własnego numeru VAT w deklaracji celnej.

Ten przedstawiciel zajmował się również wszystkimi obowiązkami deklaracyjnymi w zakresie podatkowym:

- VAT

- Lista sprzedaży UE

- Intrastat

To rozwiązanie pozwala firmom spoza Europy uniknąć rejestracji na VAT we Francji i zredukować koszty administracyjne.

Dlaczego Reżim 42 traci swoje znaczenie po 2025 roku?

Od 1 stycznia 2022 roku mechanizm samolikwidacji VAT przy imporcie stał się powszechny. Umożliwia firmom import do Francji w ramach Reżimu 40 (wprowadzenie do konsumpcji) w sposób neutralny podatkowo: VAT jest jednocześnie pobierany i odliczany w deklaracji VAT we Francji.

Ograniczenia Reżimu 42 po reformie

Dotychczas Reżim 42 umożliwiał firmom nieposiadającym siedziby we Francji – w szczególności brytyjskim – uniknięcie rejestracji na VAT we Francji. Ale od 1 stycznia 2026 roku:

- Rejestracja na VAT we Francji będzie obowiązkowa dla importu w ramach Reżimu 42 00.

- Reżim 40 oferuje już uproszczony i neutralny mechanizm dzięki samolikwidacji VAT, bez zaliczek skarbowych ani płatności celnych.

Jak firmy brytyjskie mogą się przygotować

- Uzyskanie francuskiego numeru VAT:

Od 1 stycznia 2026 roku firmy będą musiały się zarejestrować, aby uzyskać numer VAT we Francji, aby móc importować w ramach Reżimu 4000. - Dostosowanie procesów importu:

Firmy muszą przeanalizować i dostosować swoje procesy logistyczne, aby spełniać nowe wymagania importowe, w tym przejście na dostawy wewnątrzunijne. - Szkolenie personelu:

Niezbędne jest przeszkolenie zespołów w zakresie nowych przepisów podatkowych i celnych, aby zapewnić dobre zrozumienie zmian i zgodność. - Konsultacje z ekspertami:

Skorzystanie z usług doradców podatkowych lub celnych może pomóc w poruszaniu się po nowych przepisach i uniknięciu kosztownych błędów. - Aktualizacja systemów księgowych:

Systemy księgowe muszą zostać zaktualizowane, aby uwzględnić nowe wymagania w zakresie VAT i ułatwić przetwarzanie transakcji wewnątrzunijnych. - Informowanie klientów i partnerów:

Komunikacja z klientami i partnerami na temat nadchodzących zmian może pomóc w zarządzaniu oczekiwaniami i zapewnić płynne przejście. - Ocena kosztów:

Firmy muszą przeanalizować wpływ finansowy nowych przepisów i dostosować swoją strategię biznesową odpowiednio.

Wdrażając te środki, firmy brytyjskie będą mogły lepiej dostosować się do końca Reżimu 42 00 i kontynuować swoje operacje bez przerw.

Przygotuj się na rejestrację VAT z ASD Group

Aby kontynuować import do Francji od 1 stycznia 2026 roku, firmy spoza Europy muszą obowiązkowo być zarejestrowane na VAT we Francji.

ASD Group może pomóc w rejestracji na VAT, aby zabezpieczyć operacje importu-eksportu w Unii Europejskiej.

Nie czekaj! Skontaktuj się z naszymi ekspertami już teraz, zanim będzie za późno na dostosowanie się!