Legea finanțelor pentru 2025 consfințește încetarea reprezentării fiscale limitate pentru importurile sub Regim vamal 42 00, utilizată în special de companiile non-europene, inclusiv cele britanice. Această eliminare va intra în vigoare la 31 decembrie 2025, lăsând companiilor vizate câteva luni pentru a se adapta.

Încetarea reprezentării fiscale limitate: ce spune legea?

Legea finanțelor pentru 2025 a abrogat regimul de reprezentare fiscală limitată prevăzut la articolul 289 A III din Codul general al impozitelor (CGI).

Concret, reprezentanții vamali înregistrați nu mai sunt autorizați să utilizeze propriul număr de TVA pentru a acționa ca reprezentant fiscal limitat în cadrul importurilor plasate sub Regim vamal 42 00, în numele companiilor ne stabilite în Uniunea Europeană.

Această eliminare obligă astfel companiile non-europene să:

- se înregistreze pentru TVA în Franța;

- depună propriile declarații de TVA.

Noul regim de mandatar fiscal introdus la articolul 289 A bis din CGI nu permite acoperirea importurilor sub Regim 42, și, prin urmare, nu constituie o alternativă pentru aceste operațiuni.

Consecințe directe pentru companiile non-europene

- Acestea vor trebui de acum să obțină un număr de TVA individual în Franța și să depună propriile declarații de TVA.

- Noul regim de mandatar fiscal (articolul 289A bis) nu acoperă importurile realizate sub Regim 42 00.

Companiile britanice și alte companii ne stabilite în Uniunea Europeană trebuie, prin urmare, să anticipeze această obligație și să se înregistreze pentru TVA în Franța înainte de 31 decembrie 2025 pentru a continua să importe utilizând Incoterm DDP.

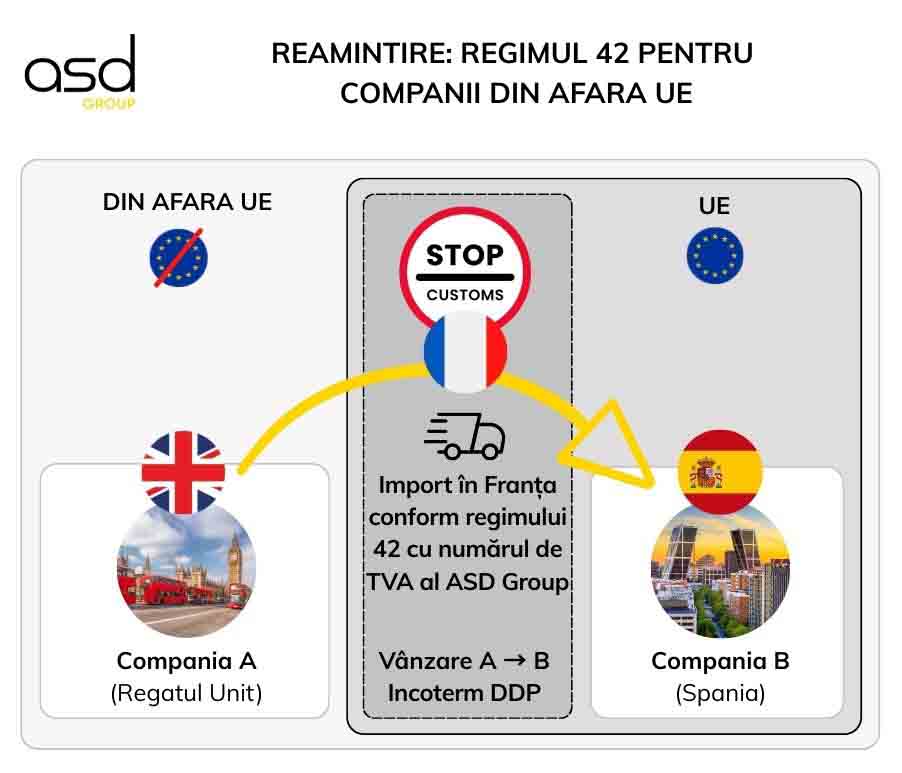

Reamintire: cum funcționa Regim 42 cu reprezentarea fiscală limitată?

Să luăm un exemplu concret:

O companie britanică vinde mărfuri unei companii spaniole sub Incoterm DDP. Mărfurile sunt vămuite în Franța, compania britanică fiind importator oficial. Acestea sunt apoi expediate imediat către clientul supus impozitării spaniol.

Condiții pentru a beneficia de scutirea de TVA la import

Pentru ca importul în Franța să fie scutit de TVA, mai multe condiții trebuie respectate:

- Mărfurile reexpediate către un alt stat membru (ex. Spania) trebuie să fie cele importate în Franța sub Regim 42.

- Importatorul oficial în Franța trebuie să fie cel care a realizat vânzarea (ex. compania britanică).

- Expediția intracomunitară trebuie să fie imediat consecutivă importului (maximum 48 de ore în practică).

- Importatorul trebuie să furnizeze vămii o dovadă a transportului intracomunitar (ex. către Spania).

Rolul reprezentantului fiscal limitat

Până la 31 decembrie 2025, o companie britanică poate desemna un reprezentant fiscal limitat precum ASD Group, care utilizează propriul număr de TVA în declarația vamală.

Acest reprezentant se ocupa, de asemenea, de toate obligațiile declarative în materie fiscală:

- TVA

- EU sales list

- Intrastat

Acest mecanism permite companiilor non-europene să evite înregistrarea pentru TVA în Franța și să reducă costurile administrative.

De ce își pierde Regim 42 interesul după 2025?

Începând cu 1 ianuarie 2022, mecanismul de autolichidare a TVA la import s-a generalizat. Acesta permite companiilor să importe în Franța sub Regim 40 (punere în liberă practică) într-un mod neutru din punct de vedere fiscal: TVA este colectată și dedusă simultan în declarația de TVA franceză.

Limitele Regimului 42 după reformă

Până acum, Regim 42 permitea companiilor ne stabilite în Franța – în special celor britanice – să evite o înregistrare TVA în Franța. Dar începând cu 1 ianuarie 2026:

- Înregistrarea pentru TVA în Franța va fi obligatorie pentru a importa sub Regim 42 00.

- Regim 40 oferă deja un mecanism simplificat și neutru datorită autolichidării TVA, fără avans de trezorerie sau plată în vamă.

Cum se pot pregăti companiile britanice

- Obținerea unui număr de TVA francez:

Începând cu 1 ianuarie 2026, companiile vor trebui să se înregistreze pentru a obține un număr de TVA în Franța pentru a putea importa sub Regim 4000. - Adaptarea proceselor de import:

Companiile trebuie să revizuiască și să ajusteze procesele logistice pentru a se conforma noilor cerințe de import, inclusiv trecerea la livrarea intracomunitară. - Instruirea personalului:

Este esențial să se instruiască echipele cu privire la noile reglementări fiscale și vamale pentru a asigura o bună înțelegere a schimbărilor și conformitatea. - Consultarea experților:

Apelarea la consultanți fiscali sau vamali poate ajuta la navigarea în noile reguli și la evitarea erorilor costisitoare. - Actualizarea sistemelor de contabilitate:

Sistemele contabile trebuie actualizate pentru a integra noile cerințe în materie de TVA și pentru a facilita procesarea tranzacțiilor intracomunitare. - Informarea clienților și partenerilor:

Comunicarea cu clienții și partenerii despre schimbările viitoare poate ajuta la gestionarea așteptărilor și la asigurarea unei tranziții fluide. - Evaluarea costurilor:

Companiile trebuie să analizeze impactul financiar al noilor reglementări și să adapteze strategia comercială în consecință.

Prin implementarea acestor măsuri, companiile britanice vor putea să se adapteze mai bine la încetarea Regimului 4200 și să își continue operațiunile fără întreruperi.

Anticipați-vă înregistrarea pentru TVA cu ASD Group

Pentru a continua să importe în Franța începând cu 1 ianuarie 2026, companiile non-europene trebuie să fie obligatoriu înregistrate pentru TVA în Franța.

ASD Group vă poate însoți în înregistrarea pentru TVA pentru a vă securiza operațiunile de import-export în cadrul Uniunii Europene.

Nu așteptați! Contactați experții noștri acum înainte de a fi prea târziu pentru a vă conforma!