La legge di bilancio per il 2025 sancisce la fine della Rappresentanza fiscale limitata per le importazioni sotto il regime doganale 42 00, utilizzata in particolare dalle società non europee, incluse quelle britanniche. Questa soppressione avrà effetto il 31 dicembre 2025, lasciando alle imprese interessate alcuni mesi per adattarsi.

Fine della Rappresentanza fiscale limitata: cosa dice la legge?

La legge di bilancio per il 2025 ha abrogato il regime di Rappresentanza fiscale limitata previsto dall’articolo 289 A III del Codice generale delle imposte (CGI).

Concretamente, i rappresentanti doganali registrati non sono più autorizzati a utilizzare il proprio numero di partita IVA per agire come rappresentanti fiscali limitati nel contesto delle importazioni sotto il regime doganale 42 00, per conto di società non stabilite nell’Unione Europea.

Questa soppressione obbliga quindi le imprese non europee a:

- registrarsi per l’IVA in Francia;

- presentare autonomamente le loro dichiarazioni IVA.

Il nuovo regime di mandatario fiscale introdotto dall’articolo 289 A bis del CGI non consente di coprire le importazioni sotto il Regime 42 00, e quindi non rappresenta un’alternativa per queste operazioni.

Conseguenze dirette per le imprese non europee

- Dovranno ormai ottenere un numero di partita IVA individuale in Francia e presentare autonomamente le loro dichiarazioni IVA.

- Il nuovo regime di mandatario fiscale (articolo 289A bis) non copre le importazioni effettuate sotto il regime doganale 42 00.

Le società britanniche e altre imprese non stabilite nell’Unione Europea devono quindi anticipare questo obbligo e registrarsi per l’IVA in Francia entro il 31 dicembre 2025 per continuare a importare utilizzando l’Incoterm DDP.

Promemoria: come funzionava il Regime 42 00 con la Rappresentanza fiscale limitata?

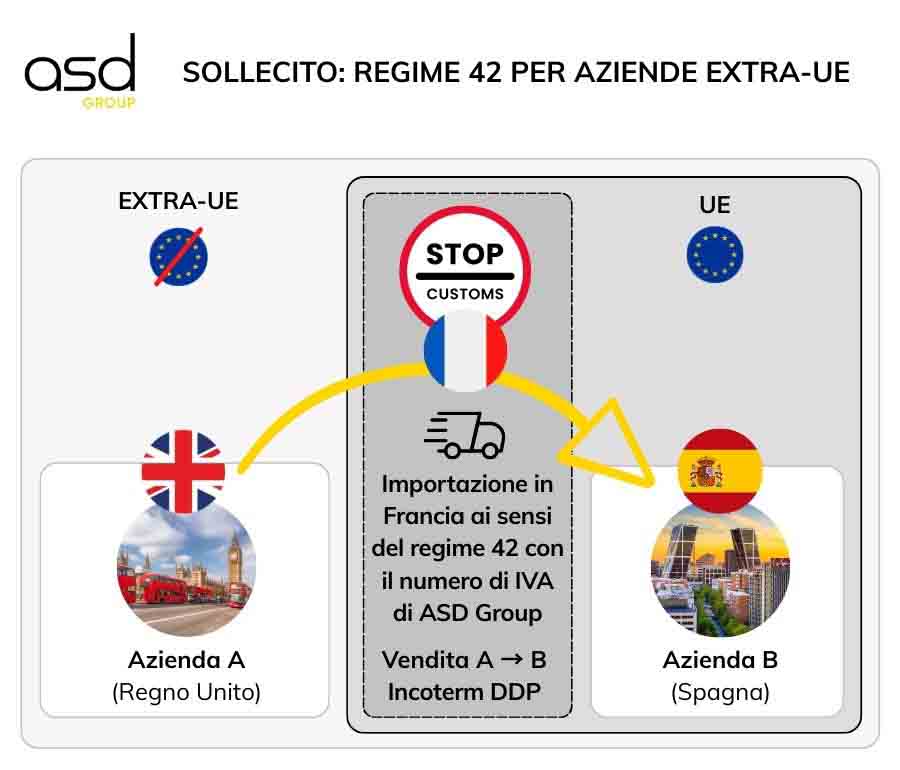

Prendiamo un esempio concreto:

Una società britannica vende merci a una società spagnola sotto l’Incoterm DDP. Le merci vengono sdoganate in Francia, con la società britannica come importatore ufficiale. Vengono poi immediatamente spedite al cliente soggetto passivo spagnolo.

Condizioni per beneficiare dell’esenzione IVA all’importazione

Per beneficiare dell’esenzione IVA sull’importazione in Francia, devono essere rispettate diverse condizioni:

- I beni rispediti verso un altro Stato membro (es. Spagna) devono essere quelli importati in Francia sotto il Regime 42 00.

- L’importatore ufficiale in Francia deve essere colui che ha effettuato la vendita (es. la società britannica).

- La spedizione intracomunitaria deve essere immediatamente successiva all’importazione (massimo 48 ore in pratica).

- L’importatore deve fornire alla dogana una prova del trasporto intracomunitario (es. verso la Spagna).

Ruolo del rappresentante fiscale limitato

Fino al 31 dicembre 2025, una società britannica può designare un rappresentante fiscale limitato come ASD Group che utilizza il proprio numero di partita IVA nella dichiarazione doganale.

Questo rappresentante si occupava anche di tutti gli obblighi dichiarativi in materia fiscale:

- IVA

- Elenco vendite UE

- Intrastat

Questo dispositivo consente alle società non europee di evitare la registrazione IVA in Francia e di ridurre i costi amministrativi.

Perché il Regime 42 00 perde interesse dopo il 2025?

Dal 1° gennaio 2022, il meccanismo di autoliquidazione dell’IVA all’importazione si è generalizzato. Consente alle imprese di importare in Francia sotto il regime 40 (messa in consumo) in modo fiscalmente neutrale: l’IVA viene contemporaneamente raccolta e dedotta nella dichiarazione IVA francese.

I limiti del regime doganale 42 00 dopo la riforma

Finora, il Regime 42 00 consentiva alle società non stabilite in Francia – in particolare britanniche – di evitare una registrazione IVA in Francia. Ma a partire dal 1° gennaio 2026:

- La registrazione IVA in Francia sarà obbligatoria per importare sotto il regime doganale 42 00.

- Il regime 40 offre già un meccanismo semplificato e neutrale grazie all’autoliquidazione dell’IVA, senza anticipo di cassa né pagamento in dogana.

Come le imprese britanniche possono prepararsi

- Ottenere un numero di partita IVA francese:

A partire dal 1° gennaio 2026, le imprese dovranno registrarsi per ottenere un numero di partita IVA in Francia per poter importare sotto il regime 4000. - Adattare i processi di importazione:

Le imprese devono rivedere e adeguare i loro processi logistici per conformarsi ai nuovi requisiti di importazione, incluso il passaggio alla consegna intracomunitaria. - Formare il personale:

È essenziale formare i team sulle nuove normative fiscali e doganali per garantire una buona comprensione dei cambiamenti e assicurare la conformità. - Consultare esperti:

Rivolgersi a consulenti fiscali o doganali può aiutare a navigare nelle nuove regole ed evitare errori costosi. - Aggiornare i sistemi contabili:

I sistemi contabili devono essere aggiornati per integrare i nuovi requisiti in materia di IVA e facilitare il trattamento delle transazioni intracomunitarie. - Informare clienti e partner:

Comunicare con clienti e partner riguardo ai cambiamenti imminenti può aiutare a gestire le aspettative e garantire una transizione fluida. - Valutare i costi:

Le imprese devono analizzare l’impatto finanziario delle nuove normative e adattare la loro strategia commerciale di conseguenza.

Implementando queste misure, le imprese britanniche potranno adattarsi meglio alla fine del regime doganale 42 00 e continuare le loro operazioni senza interruzioni.

Anticipa la tua registrazione IVA con ASD Group

Per continuare a importare in Francia a partire dal 1° gennaio 2026, le imprese non europee devono obbligatoriamente essere registrate per l’IVA in Francia.

ASD Group può accompagnarti nella tua registrazione IVA per garantire la sicurezza delle tue operazioni di import-export all’interno dell’Unione Europea.

Non aspettare! Contatta i nostri esperti ora prima che sia troppo tardi per conformarti!