Aujourd’hui, de nombreuses entreprises se retrouvent confrontées au problème de récupération de la TVA étrangère car les conditions sont strictes et les procédures qui existent sont souvent longues et complexes impliquant parfois des sommes d’argent très importantes. Nous voudrions ici vous donner les premières pistes qui vous aideront à y voir un peu plus clair dans ces démarches et vous montrer en quoi ASD Group peut vous simplifier la vie. Voyons de plus près les spécificités de cette démarche de demande de remboursement de TVA et sa complexité.

QUELLES SONT LES CONDITIONS À RESPECTER POUR RÉCUPÉRER SA TVA ÉTRANGÈRE ?

Le remboursement de la TVA intracommunautaire se réfère aux entreprises assujetties à la TVA dans un des pays de l’Union Européenne. Cette dernière doit avoir eu une transaction avec un partenaire commercial dans un autre pays européen, et avoir respecté les réglementations de TVA du pays concerné.

Les conditions de remboursement de la TVA sont alors les suivantes :

- Votre entreprise doit être assujettie à la TVA dans votre pays

- Vous ne devez pas être identifié fiscalement dans le pays où vous déposez la demande de récupération de TVA.

- Vous ne devez pas avoir réalisé de livraisons de biens ou des prestations de services imposables dans le pays.

Il est important de noter que toutes les dépenses ne sont pas remboursables. Voici un exemple de celles qui sont prises en compte :

- Les dépenses doivent être nécessaires à la réalisation de l’activité économique, par exemple : Les dépenses liées au transport et à la restauration, droits d’entrée aux foires et expositions…

Attention : toutefois car les déductions possibles peuvent différer d’un pays à un autre. Vous devrez donc vous assurer que vos dépenses soient effectivement déductibles selon l’État de votre partenaire commercial.

QUELS JUSTIFICATIFS FOURNIR POUR RÉCUPÉRER SA TVA ÉTRANGÈRE

Pour justifier une dépense il vous sera demandé de présenter vos factures comportant les mentions obligatoires avec notamment votre numéro de TVA intracommunautaire ainsi que celui de votre fournisseur. Les règles de facturation varient en fonction des pays (mentions à indiquer sur la facture). Il est important de vérifier si votre facture est bien conforme aux règles locales pour pouvoir soumettre la demande.

En fonction des montants à récupérer, l’administration peut également demander les preuves de virement, chèques et reçus de carte bancaire car en cas d’absence de justificatifs, l’administration peut bloquer et/ou refuser la demande.

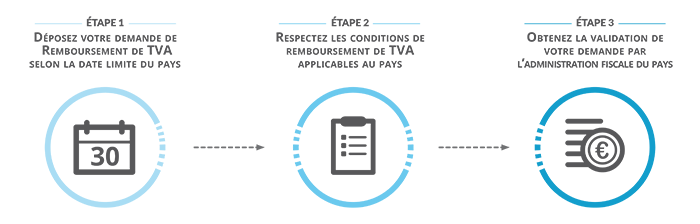

QUAND ET COMMENT PROCÉDER À LA DEMANDE DE REMBOURSEMENT TVA ?

Il est important de noter que le remboursement de la TVA n’est faisable qu’à partir du moment où vous aurez adressé une demande par voie électronique via le portail mis à votre disposition par l’état de l’UE où votre siège social aura été domicilié. Par exemple en France, vous pouvez effectuer la démarche directement sur le site impots.gouv.fr

La date limite de la demande, pour les sociétés établies dans l’Union européenne, est le 30 septembre de l’année suivante. Prenons un exemple, vous avez jusqu’au 30 septembre 2017 pour déposer une demande de remboursement de TVA pour la TVA étrangère payée en 2016.

Les montants minimaux concernés par le remboursement diffèrent en fonction des États. La fréquence des demandes varie également en fonction des États. Vous pouvez déposer des demandes soit trimestriellement soit annuellement. En France par exemple, les demandes de remboursement ne sont recevables que si elles portent sur une somme minimale fixée à 400 € pour les demandes trimestrielles et 50 € pour les demandes annuelles. Sur ce sujet, nous mettons en place des outils spécifiques afin de vous orienter de la meilleure façon qui soit et vous simplifier chaque démarche liée au remboursement de la TVA intracommunautaire.

Pour plus d’information sur notre service, consultez notre page dédiée ou contactez nous.

Nous vous accompagnerons de A à Z pour récupérer votre TVA étrangère dans les 27 États membres de l’Union européenne.